در فضای ارزهای دیجیتال، همه از «چرخش سرمایه» و «آلت سیزن» صحبت میکنند. نمودارهای دامیننس، نقشههای رنگارنگ فازهای بازار و ادعاهای جسورانه در مورد فرا رسیدن آلت سیزن را بارها دیدهاید. اما بیایید صادق باشیم؛ بسیاری از این صحبتها صرفاً هیجانانگیز هستند و راهکار عملی برای نحوه مدیریت سبد سرمایهگذاری ارائه نمیدهند و همین باعث […]

در فضای ارزهای دیجیتال، همه از «چرخش سرمایه» و «آلت سیزن» صحبت میکنند. نمودارهای دامیننس، نقشههای رنگارنگ فازهای بازار و ادعاهای جسورانه در مورد فرا رسیدن آلت سیزن را بارها دیدهاید. اما بیایید صادق باشیم؛ بسیاری از این صحبتها صرفاً هیجانانگیز هستند و راهکار عملی برای نحوه مدیریت سبد سرمایهگذاری ارائه نمیدهند و همین باعث میشود سرمایهگذاران خرد ضررهای سنگینی متحمل شوند.

وقت آن رسیده که از داستانهای مبهم و امیدهای واهی فاصله بگیریم و به سراغ علم واقعی چرخش سرمایه برویم؛ آن هم با استراتژیهای عملی و اثبات شده که واقعاً کار میکنند. این مطلب که براساس مقالهای در وبسایت مدیوم (Medium) نوشته شده، روشی است که سرمایهگذاران حرفهای از طریق آن، هر چرخه بازار را با سودهای کلان پشت سر میگذارند، در حالی که بسیاری دیگر به دلیل تعقیب بیهدف پروژههای جدید، دارایی خود را از دست میدهند.

دنبالکردن میم کوینها و پروژههای پرریسک را فراموش کنید!

قبل از هر چیز، باید یک اصل مهم را فراموش کنید: دنبال کردن ارزهای دیجیتال میانرده (Mid-caps) و «گنجهای پنهانی» که شاید در کانالهای تلگرامی معرفی میشوند. نقطه شروع همیشه ایجاد یک سبد سرمایهگذاری پایه است که امنیت و پتانسیل رشد را با هم متعادل کند.

قانون اصلی این است: فقط روی دو سر طیف تمرکز کنید؛ یعنی ارزهای دیجیتال بسیار بزرگ و امن یا ارزهای دیجیتال بسیار کوچک و پرریسک با پتانسیل رشد نامتقارن. چرا؟ چون داراییهای میانرده، بدترین ویژگیهای هر دو دنیا را دارند: نه امنیت غولهای بازار را ارائه میدهند و نه پتانسیل سود انفجاری پروژههای کوچک را.

یک نمونه سبد سرمایهگذاری اولیه میتواند به این شکل باشد:

- ۷۵٪ در بیت کوین و اتریوم (با نقدینگی بالا و استحکام اثباتشده)

- ۲۵٪ در سرمایهگذاریهای پرریسک و نامتقارن (جایی که به دنبال سودهای چند برابری هستید)

این ترکیب، ستون فقرات سبد سرمایهگذاری شماست. با ۷۵٪ دارایی در ارزهای دیجیتال اصلی، شما نقدینگی و مقاومت در برابر نوسانات را تضمین میکنید و با ۲۵٪ باقیمانده، وارد دنیای پرریسکتر اما پر پتانسیل میشوید.

آیا آلت سیزن فرا رسیده است؟

پاسخ کوتاه: هنوز نه! میدانیم که برخی پروژهها و روایتها داغ شدهاند و بعضی ارزها پامپ کردهاند. اما آلت سیزن واقعی هنوز شروع نشده است.

شاخص مخفی اینجاست: شاخص TOTAL3 که ارزش بازار تمام آلت کوینها به جز بیت کوین، اتریوم و استیبل کوینها است. حال، نسبت TOTAL۳ ÷ ETH به ما نشان میدهد که آیا آلت کوینها در حال پیشی گرفتن از اتریوم هستند یا خیر.

امروز، نمودار این نسبت خوب به نظر میرسد، اما آلت سیزن هنوز به طور کامل آغاز نشده است. محرک واقعی چرخش سرمایه زمانی اتفاق میافتد که:

- دامیننس بیت کوین به زیر ۶۰ درصد کاهش یابد (در حال حاضر حدود ۷۵ درصد است)

- نسبت

TOTAL۳ ÷ ETHبه یک اوج جدید (بالاتر از اوج تاریخی چرخه قبلی) برسد.

زمانی که هر دو این شرایط محقق شوند، آنگاه انتقال از مرحله ۲ به مرحله ۳ اتفاق افتاده است. این همان زمانی است که آلت سیزن واقعی شروع میشود.

نحوه گردش سرمایه در بازار ارز دیجیتال

چرخش سرمایه در بازار کریپتو صرفاً حرکت گام به گام در امتداد منحنی ریسک است. سیستم ردهبندی داراییها به شرح زیر است:

- رده ۱: بیت کوین و اتریوم

- رده ۲: آلت کوینهای با ارزش بازار بالا (مانند سولانا، آوالانچ، بایننس کوین

- رده ۳: آلت کوینهای میانرده (مانند چین لینک، کازماس، پولکادات

- رده ۴: آلت کوینهای با ارزش بازار پایین، پروژههای جدید و میم کوینها

سرمایه همیشه در طول چرخه بازار، از ردههای بالاتر به سمت ردههای پایینتر جریان پیدا میکند. به همین دلیل است که ورود بیمحابا به آلت کوینهای کوچک در مراحل اولیه چرخه، میتواند به نابودی سرمایه شما منجر شود.

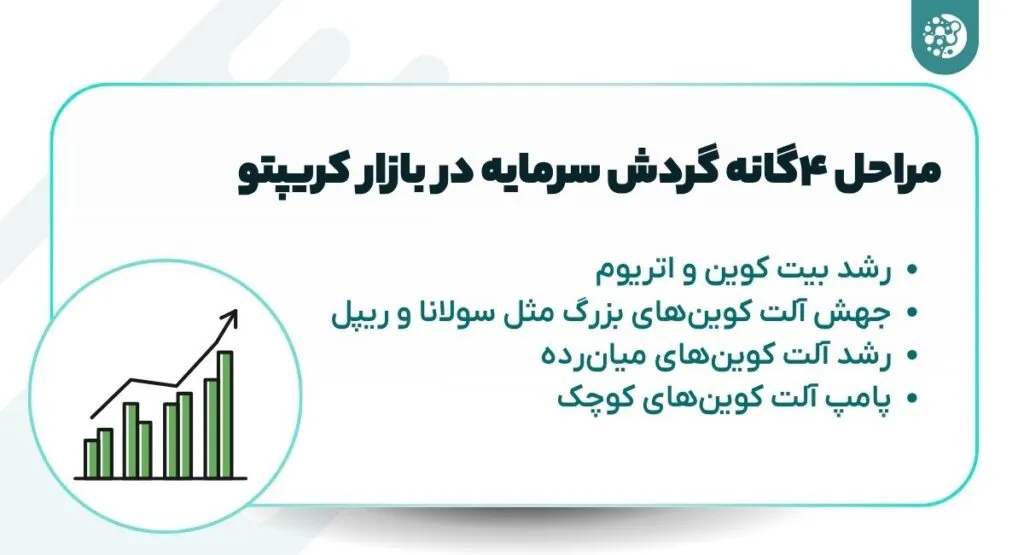

رویکرد مرحلهای به این صورت است:

- قدرت بیت کوین و اتریوم: ابتدا این دو پیشرو بازار حرکت میکنند.

- عملکرد بهتر آلت کوینهای بزرگ: سپس سرمایه به سمت آلت کوینهای با ارزش بازار بالا میرود.

- رشد آلت کوینهای میانرده: در ادامه، آلت کوینهای میانرده شروع به رشد میکنند.

- پامپ آلت کوینهای کوچک و میم کوینها: در نهایت، نوبت به آلت کوینهای کوچکتر، پروژههای جدید و میم کوینها میرسد.

اگر مراحلی را نادیده بگیرید، به احتمال زیاد ضرر خواهید کرد. اما اگر این توالی را دنبال کنید، مانند یک حرفهای بر روی موج بازار سوار خواهید شد.

مراحل ۴ گانه چرخش سبد سرمایه

چرخه گردش سرمایه در بازار کریپتو را میتوان به ۴ مرحله کلیدی تقسیم کرد. درک این مراحل به شما کمک میکند تا بهترین تصمیمها را برای سبد سرمایهگذاری خود بگیرید و از فرصتهای پیش رو نهایت استفاده را ببرید.

مرحله ۲ (اکنون): تمرکز بر غولهای بازار

در حال حاضر در این مرحله قرار داریم. سبد سرمایهگذاری شما باید عمدتاً شامل ارزهای دیجیتال با ارزش بازار بالا باشد. چرا باید تا این حد روی ارزهای اصلی و بزرگ تمرکز کنیم؟

زیرا ارزهای اصلی زودتر از میانردهها پامپ میکنند. شما میخواهید جزو اولینها باشید، نه آخرینها. حضور فعال در این مرحله، تضمینکننده کسب سود پایدار پیش از شروع حرکت اصلی در آلت کوینها است.

در این مرحله بهتر از تخصیص سرمایه به این شکل باشد:

- ۲۵٪ بیت کوین

- ۲۵٪ اتریوم

- ۱۰٪ سولانا

- ۵٪ ریپل

- ۳۵٪ ارزهای پرریسک

مرحله ۳: انتقال به آلت کوینهای میانرده و پروژههای نوظهور

در این مرحله، شما بخشهایی از داراییهای رده ۱ و رده ۲ خود را میفروشید و سرمایه را به رده ۳ (آلت کوینهای میانرده) و همچنین پروژههای کوچک و نویدبخش تخصیص میدهید.

این انتقال باید به دقت و با توجه به سیگنالهای بازار انجام شود. با این کار، از پتانسیل رشد بالای این دسته از ارزها در دوران آلت سیزن بهرهمند میشوید.

تخصیص پورتفولیو در این مرحله:

- ۱۰٪ بیت کوین

- ۱۰٪ اتریوم

- ۱۰٪ سولانا

- ۳۰٪ ارزهای میانرده (ارزهای با ارزش بازار متوسط)

- ۴۰٪ ارزهای پرریسک با ارزش بازار پایین

مرحله ۴: دوران شور و هیجان و اوج ریسک

این مرحلهای است که همه به دنبال سودهای ۵۰ تا ۱۰۰ برابری هستند و میخواهند هر پروژه کوچک و جدیدی را خریداری کنند. اما این مرحله جایی است که بیشتر افراد در صورت ماندن بیش از حد در بازار، تمام سرمایه خود را از دست میدهند.

در این مرحله، باید در اوج قدرت داراییها را بفروشید، نه در زمان ضعف آنها. شناسایی نقاط اوج و خروج بهموقع، برای حفظ سود و جلوگیری از ضررهای آتی حیاتی است.

تخصیص سبد سرمایه در این مرحله:

- ۱۰٪ بیت کوین

- ۵٪ اتریوم

- ۵٪ سولانا

- ۲۰٪ ارزهای میانرده

- ۶۰٪ ارزهای پرریسک با ارزش بازار پایین

درسهای سخت از چرخههای گذشته

چرخشهای ناموفق میتوانند شما را به تباهی بکشانند. بارها و بارها شاهد بودهایم که آلت کوینها سقوط کردند، در حالی که بیت کوین و اتریوم قوی باقی ماندند.

سرمایهگذاران خرد خیلی زود وارد آلت کوینها شدند و متحمل ضررهای سنگین گشتند. صبر، رمز بقا در این بازار است. تنها زمانی چرخش سرمایه را انجام دهید که سیگنالهای بازار آن را تأیید کنند. سود واقعی در همین نکته نهفته است.

قوانین طلایی برای بقا و سودآوری در چرخش بازار

اینها قوانین طلایی هستند که باید همیشه به خاطر بسپارید:

- همیشه با بیت کوین و اتریوم شروع کنید.

- منتظر شکست (Breakout) نسبت

TOTAL۳ ÷ ETHباشید. - صبور باشید. به دنبال تعقیب پامپها نباشید.

- در اوج قدرت داراییها را بفروشید، نه در ضعف.

- هرگز زودتر از موعد وارد آلت کوینهای با ارزش بازار پایین نشوید.

جمعبندی

علم چرخش سرمایه قمار نیست. این یک استراتژی برای پیشبینی جریان سرمایه با انضباط است. متخصصان بازار به این شکل چرخههای بازار را مدیریت میکنند؛ نه با هیجان، نه با امید، بلکه با زمانبندی و استراتژی.

همه دوست دارند فریاد «آلت سیزن» سر بدهند، اما تعریف واقعی آن را نمیدانند. حقیقت این است: آلت سیزن یعنی چرخش سرمایه به سمت پایین منحنی ریسک.

اگر نمیدانید چگونه چرخش سرمایه را انجام دهید، در واقع در حال سرمایهگذاری نیستید، بلکه قمار میکنید. حرفهایها قمار نمیکنند. آنها صبر میکنند، سیگنالها را میخوانند و گام به گام با اطمینان و انضباط سرمایه خود را جابهجا میکنند. اینگونه است که آنها به سودهای بزرگ دست مییابند.

هدف این نیست که دقیقاً سقف یا کف بازار را بگیرید، بلکه سوار شدن بر جریان طبیعی حرکت سرمایه است. اگر صبور و با انضباط باشید، از سقوطها جان سالم به در میبرید. اگر بیپروا و بیتاب باشید، متضرر خواهید شد.